Ressources

Découvrez comment tirer le meilleur parti de Shares Pro grâce à nos tutoriels vidéo clairs, détaillés et faciles à suivre

Articles du blog

Les ETF actions, pilier des stratégies orientées croissance

Les ETF actions constituent la catégorie la plus répandue. Ils offrent une exposition directe aux marchés boursiers à travers différents types d’indices :

- ETF globaux, comme le MSCI World, offrant une diversification internationale maximale.

- ETF pays ou régionaux, tels que le CAC 40 pour la France, ou des ETF sur les marchés émergents.

- ETF sectoriels, centrés sur un domaine précis comme la technologie, la santé ou l’énergie.

- ETF Smart Beta, qui suivent des facteurs de style (croissance, value, faible volatilité) plutôt qu’un indice classique.

Ces produits permettent aussi bien de capter la croissance de long terme des marchés actions que d’adopter une approche plus ciblée, en fonction de ses convictions ou de ses objectifs d’investissement.

Les ETF obligataires, un levier essentiel de stabilité

Les ETF obligataires offrent une exposition au marché de la dette, qu’elle soit souveraine ou émise par des entreprises.

Les ETF d’obligations d’État regroupent par exemple des bons du Trésor américain ou des obligations allemandes.

Les ETF d’obligations d’entreprise, quant à eux, permettent d’investir dans le financement du secteur privé.

Souvent utilisés pour équilibrer une allocation, ces ETF jouent un rôle clé dans la diversification des portefeuilles. Ils contribuent à réduire la volatilité globale et peuvent générer un revenu régulier, notamment dans des stratégies de long terme.

Les matières premières, un outil de diversification à part entière

Les ETC (Exchange Traded Commodities) permettent d’investir sur des matières premières telles que l’or, l’argent ou le pétrole. Ils sont fréquemment utilisés comme outils de diversification ou de protection contre l’inflation.

Contrairement aux ETF actions ou obligataires, les ETC reposent généralement sur des actifs physiques détenus en réserve ou sur des contrats dérivés, selon la structure du produit.

En résumé

ETF actions, ETF obligataires et ETC matières premières couvrent aujourd’hui l’ensemble du spectre des classes d’actifs, du plus défensif au plus dynamique. Chacun joue un rôle spécifique dans la construction d’un portefeuille équilibré, en combinant croissance, stabilité et diversification.

La plateforme SharesPro permet de combiner ces instruments de manière simple et transparente, afin de bâtir une allocation cohérente avec ses objectifs d’investissement.

Le partenariat avec Jérémy Barray est non rémunéré.

Investir comporte un risque de perte en capital.

Ce contenu ne doit pas être interprété comme un conseil en investissement.

Cette évolution offre aux gestionnaires de patrimoine davantage de flexibilité, des options de construction de portefeuilles plus larges et des workflows plus fluides, le tout entièrement intégré au Portail WM et au parcours de validation du client.

Un univers d’investissement élargi pour les gestionnaires de patrimoine

Les fonds d’investissement, aux côtés des actions, ETF et matières premières, peuvent désormais être intégrés lors de la création d’un Plan d’Investissement.

Que vous construisiez une allocation diversifiée ou que vous adaptiez une stratégie spécifique pour un client donné, vous pouvez intégrer des fonds d’investissement simplement et en toute confiance.

Avec les fonds d’investissement, vous pouvez :

- Créer des Plans incluant des fonds d’investissement (avec des frais d’entrée personnalisés), aux côtés des actions, ETF et matières premières

- Mettre en place des investissements initiaux et récurrents en fonds d’investissement

- Ajouter des fonds d’investissement dans des enveloppes CTO et PEA

Cela signifie : aucun contrôle manuel d’éligibilité, aucune recherche fastidieuse dans la documentation des fonds et aucun risque de sélectionner une part non éligible.

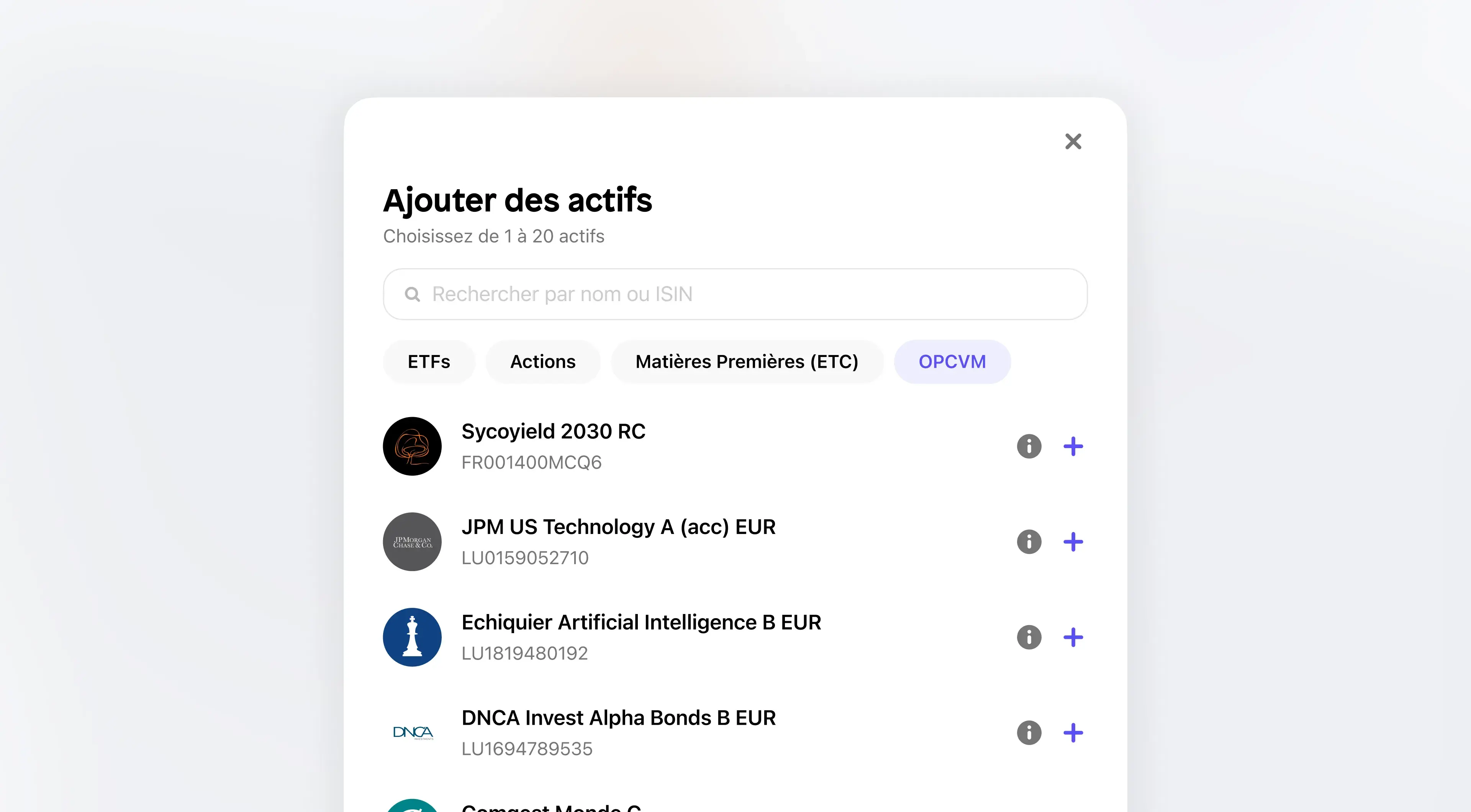

Comment ajouter un fonds d’investissement

Pour les gestionnaires de patrimoine utilisant Shares Pro, les fonds d’investissement apparaissent directement dans votre portail sous « Ajouter des actifs » → « OPCVM », lors de la création ou de la modification d’un Plan d’Investissement.

Des exécutions fluides, simples et transparentes

Une fois un Plan d’Investissement incluant un fonds d’investissement soumis, le processus reste simple et transparent :

- Vous construisez le Plan

- Votre client le consulte et l’approuve via son Portail Client

- Vous suivez le statut des ordres en temps réel dans Shares Pro

- Une fois les transactions exécutées, les avis d’opération apparaissent dans l’onglet Documents du client

Les avis d’opération sont automatiquement stockés dans l’onglet Documents du client, offrant à vous comme à vos clients un accès immédiat aux confirmations officielles des transactions.

Le processus est fluide, conforme et conçu pour s’intégrer naturellement à vos workflows existants.

Une manière plus simple de construire des portefeuilles diversifiés

Cette mise à jour représente une avancée significative dans l’évolution de Shares Pro vers une plateforme complète et flexible.

Grâce à l’intégration des fonds d’investissement :

- Vous accédez à un éventail plus large de stratégies d’investissement

- Vos clients bénéficient de portefeuilles plus diversifiés et structurés de manière professionnelle

- Vos opérations deviennent plus fluides, plus rapides et moins manuelles

Chaque étape du processus, des contrôles d’éligibilité des fonds aux frais d’entrée, en passant par l’exécution et la documentation, a été conçue pour réduire les frictions et faire gagner du temps.

Prêt à commencer ?

Les fonds d’investissement sont désormais disponibles dans Shares Pro.

Vous souhaitez suggérer une fonctionnalité produit à notre équipe ? Contactez-nous directement à product@shares.io.

Nous avons hâte de découvrir les portefeuilles que vous allez construire.

[[pro cta]]

La réplication physique : détenir les titres de l’indice

Un ETF à réplication physique investit directement dans les actifs composant l’indice suivi, en respectant leur pondération.

Deux modalités principales peuvent être mises en œuvre.

La réplication totale consiste pour le fonds à détenir l’ensemble des titres de l’indice. Par exemple, un ETF répliquant le S&P 500 détient les 500 actions qui composent cet indice.

La réplication par échantillonnage repose sur la détention d’un sous-ensemble représentatif des valeurs de l’indice. Cette méthode est notamment utilisée lorsque l’indice comprend un nombre très élevé de titres ou lorsque la taille du fonds ne permet pas, dans un premier temps, une réplication exhaustive.

L’un des principaux atouts de la réplication physique réside dans sa transparence. Les investisseurs peuvent accéder à la composition détaillée du portefeuille, généralement publiée et mise à jour quotidiennement par l’émetteur.

La réplication synthétique : reproduire la performance par swap

À l’inverse, un ETF synthétique ne détient pas directement les titres de l’indice qu’il réplique. La performance est obtenue par l’intermédiaire d’un contrat financier, appelé swap.

Concrètement, le fournisseur de l’ETF conclut un accord d’échange avec une ou plusieurs banques d’investissement. Ces contreparties s’engagent à verser au fonds la performance de l’indice de référence, en échange de celle d’un panier de substitution détenu à l’actif de l’ETF.

Ce panier est généralement composé d’actions liquides, souvent européennes, sélectionnées afin de respecter les contraintes réglementaires, notamment pour les ETF éligibles au PEA.

La réplication synthétique est fréquemment utilisée pour accéder à des marchés difficiles d’accès ou coûteux à répliquer physiquement, comme certains marchés émergents ou des indices sectoriels spécifiques.

Deux approches complémentaires

Les ETF à réplication physique se distinguent par leur simplicité de lecture et leur transparence : l’investisseur sait précisément quels actifs sont détenus en portefeuille.

Les ETF synthétiques offrent quant à eux une plus grande souplesse et peuvent permettre une réplication plus précise sur des indices complexes ou éloignés, tout en optimisant certains coûts opérationnels.

Dans les deux cas, des acteurs comme Xtrackers by DWS mettent en place des dispositifs stricts de contrôle du risque de contrepartie et assurent un suivi rigoureux de la qualité de la réplication.

Selon l’Autorité des marchés financiers (AMF), l’exposition au risque de contrepartie liée aux swaps dans un ETF synthétique est en principe limitée à 10 % de l’actif net du fonds, un cadre destiné à renforcer la protection des investisseurs.

En résumé

Réplication physique ou synthétique : deux structures différentes pour un objectif identique, celui de reproduire fidèlement la performance d’un indice.

Le choix entre ces deux approches dépend avant tout de l’indice suivi, du marché ciblé et des préférences de l’investisseur en matière de transparence, de coûts et de structure du fonds.

Le partenariat avec Jérémy Barray est non rémunéré.

Investir comporte un risque de perte en capital.

Ce contenu ne doit pas être interprété comme un conseil en investissement.

Webinaires

Tutoriels produit

Press coverage

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Suspendisse varius enim in eros elementum tristique. Duis cursus, mi quis viverra ornare, eros dolor interdum nulla, ut commodo diam libero vitae erat. Aenean faucibus nibh et justo cursus id rutrum lorem imperdiet. Nunc ut sem vitae risus tristique posuere.

28/3/2025

AXA France has entered a strategic partnership with fintech startup Shares to combine both their corporate savings offerings.

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Suspendisse varius enim in eros elementum tristique. Duis cursus, mi quis viverra ornare, eros dolor interdum nulla, ut commodo diam libero vitae erat. Aenean faucibus nibh et justo cursus id rutrum lorem imperdiet. Nunc ut sem vitae risus tristique posuere.

7/1/2025

None

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Suspendisse varius enim in eros elementum tristique. Duis cursus, mi quis viverra ornare, eros dolor interdum nulla, ut commodo diam libero vitae erat. Aenean faucibus nibh et justo cursus id rutrum lorem imperdiet. Nunc ut sem vitae risus tristique posuere.

29/1/2026

.png)